8chunmama

8chunmamaこんにちは。8chunmama(はっちゅんママ)です。

税理士試験は科目選択制の試験。年齢や人生プラン、家庭内での役割等で税法科目の選び方は様々かと思います。

少しでも皆さんの税法選択の参考となるよう、まずは私自身が税理士試験の税法科目3科目を選んだ経緯・理由を数回に分けてご紹介します。

勉強をし始めた私の状況

私は文学部の大学院を修了して税理士事務所へ就職しました。院卒ではありますが、文学部ですので税理士試験における科目免除の対象ではありません。

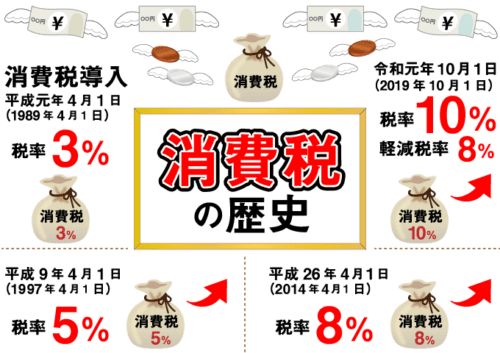

修士論文を1月に提出後、2月の日商簿記2級を受験した私が、3月や4月から勉強を始めて4月に税理士事務所に就職し、その年の税理士試験を受けようとするのは、残業の無い17時終業の事務所とはいえ無謀な話でした。しかし、当時は5月や7月といった試験前の時期から来年度の受験に向けて開講している講座は簿記入門講座(日商簿記3級未学習者対象)くらいしかありませんでした。通常の講義が始まる9月までの4ヶ月もの間、何もしないのは勿体ないと思い、教室受講の消費税法に追い付けるように、通学型のビデオ受講でのハイペースな勉強を始めました。(※その当時はDVDではなく、VHSの”ビデオテープ”を視聴するものでした。)

通常であれば1月からの講座の開講時や直前期に入るタイミングでのみ、教室受講・ビデオ受講・通信講座の受講形態を切り替えることができるのですが、私の場合は「ビデオ受講で追い付いた時点で教室講座に切り替えられるように対応しますよ。」とそれなりの立場らしき教室運営スタッフさんが言ってくださったので、そういう選択をすることができました。また、映像教材自体は4月開講の講座でも1月開講のものと同じでしたので、4月を待たず、申し込んですぐ勉強を開始することをそのスタッフさんにOKしてもらえたと記憶しています。教室受講の進度に追い付いて合流できたのは、直前期講座の数回目くらいだったように思います。

15年以上も前のことですし(だから色々とうろ覚えです)、受験指導校や各教室によっても対応は変わってくるかと思いますので、そういう対応をご希望の方は事前に確認をしてください。

ただし、今は通学講座にWeb受講が標準装備されていたりします。教育訓練給付金制度を活用する場合には出席等の制約があって追いかけての受講は難しいかもしれませんが、そうでない場合にはスタートが遅れても教室受講の申し込みをしてWeb受講で追いかけ、追い付いた時点で教室の講義・演習に合流するという策があります。

9月開講コースでも言えることですが、どの科目も最初の1~2回は肩慣らし、1冊目のテキストの前半くらいまでの内容はそう難しくありません。理論暗記は通常よりハイペースになるので、慣れないと少ししんどいかもしれませんが、量は後半に入ってから振り返れば全然大したことのない量です。スタートが少し出遅れたくらいのものであれば巻き返せますので、気にせずに勉強を始めてください。

また、私のケースでは無謀な受験だったと思いますが、勉強専念型で記憶力の良い努力家の方なら、4月開講の週2ペースの消費税法でも合格は可能かもしれません。税理士を志し始める時期により、最初に勉強する科目の選び方も変わってくると思いますので、できれば受験指導校の受付でまず相談されるのがよいかと思います。大手の場合は、窓口相談・Web相談した日に申し込んだら特典が付く、という消費者を焦らせて契約をさせるようなことはないと思いますので、安心して相談してみてください。

消費税法を選択した理由

さて、本題に戻ります。

4月からでも勉強ができる(ということになっている)、いわゆるミニ税法の中で、「実務で使う」と推されていたのは消費税法でした。受講を申し込んだ時点では就職していなかったのでよく分からぬまま選択しましたが、就職後、税区分や簡易課税の事業区分の判定ができることは入力作業でとても役に立ち、半年に満たない勉強期間での合格は無理でも、勉強したことは全く無駄ではなかったと思いました。実務で使う、ということに嘘はありませんでした。

税理士試験というものを初受験した感想は「今回は理論が覚えきれておらず書けなかったけど、問題が何を聞いているか意味は分かったから、ちゃんと勉強すれば合格できるわ。」でした。興奮して、その試験会場の大学の卒業生である職場の先輩に、そういう内容のメールしたのを覚えています。当時は不合格者への結果の通知は点数ではなく不合格A(50~59点)~不合格D(29点以下)の判定で、私は不合格C(39~30点)。「Dがある中のC!私、頑張ったよー!」とポジティブに捉えました。

その次の年は簿財を受験し、一旦消費税法はお休みしました。(「簿財パックとお申込みで4月開講の講義を半額!」というのを申し込んだから、というのもあります。)

受験勉強自体はお休みしても、消費税法の基礎が分かっていたので、実務では手計算で税額計算をして会計ソフトで確認をする、ということができました。また、慎重に判断すべき点は何か、どういう本やサイトでどう調べたらそれを解決できるか、ということも身に付きました。

消費税法を学ぶメリット

消費税は、申告時や決算予測時の税額計算よりも、税区分・区分経理・簡易課税での事業区分といった日々の仕訳処理の判断が業務上必要となってきます。特に新入社員や業界初心者の場合には入力スタッフさんが在籍している事務所でも自ら仕訳入力を最初は経験することになる場合もありますし、そうでなくても入力スタッフさんや顧問先さんの自計化のデータ監査をする場合もありますので、やはり消費税法は基礎知識として理解していた方が仕事のパフォーマンスが上がります。

当サイトの記事

税理士事務所の面接対策② 一歩踏み込んだ具体例13選 転職サイトが教えてくれない質問も紹介

でもご紹介したように、消費税(税区分等)が分かるかどうかは採用選考でのポイントになることもなります。実はこの質問は、試験勉強組ではないと履歴書で分かってもらっているはずのママさんが、パートスタッフ希望(将来的に正社員を希望)で受けた採用面接で聞かれた質問です。科目合格までは行かなくとも、消費税法を勉強し、ある程度理解しているだけで、アピールポイントにもなるのです。そして科目合格ともなれば信頼は大きく、就職・転職後も、入力データの消費税チェックを所長先生や上司の税理士の前にまずはあなたが任される、ということになる可能性もあります。

また、税務訴訟では消費税の届出関係について裁判となることがあり、消費税法の深い理解と定着は大きなトラブル回避に繋がります。翌期から適用したい規定の届出はその前の期(課税期間)である当期中にしなければならず、翌期の見通しにアンテナを張っておくことが必要となるのです。

試験勉強という観点からは、消費税法は税法の中では条文がシンプルな方だ、というのも、導入の科目として最適でした。一応、日本語として理解をすることができる言い回しで、一つの単語の文字数が多い・ひとまとまりの言葉が長いだけで、英語の構文のようにカッコをつければ対応できます。法学部出身ではない人にとって、条文の読み方や基本的なルールを身に着けるのにちょうどよい科目と言えます。(「以前」と「前」は異なる、「〇月を経過した日」と「〇月を経過する日」は異なるなど。)

ある税法科目の講師の先生が、財務諸表論の理論の感覚で自分の言葉でその税法の理論の解答を作る人がいて困る、と愚痴をこぼされていたことがあります。税法の理論は、本当に理解できている人以外は、とにかく丸覚えしてください。慣れていけば、省略してよいところなどのテクニックが分かってきます。それまでは、丸覚えで頑張ってくださいね。

まとめ

今回は私の勉強を始めたときの状況と消費税法の選択理由、消費税法を学ぶメリットについてお伝えしました。消費税という税目自体は身近でも、勉強する内容は日常生活にはほとんど関係ありませんので、勉強をし始めると所得税よりも初耳の用語ばかりです。だからこそ、「勉強をしている人としていない人の差」というものが出てくる税法科目です。

消費税法は最早ミニ税法とは言えないくらいの奥の深いものになっていますが、それでも条文自体は理解しやすい日本語です。税法の選択肢として、検討してみてください。

※消費税法と同じ年に酒税法を受験したり、既に消費税法に合格した人が酒税法を受験・合格して消費税法・酒税法で2科目とカウントすることはできません。ご注意ください。